华尔街金融网讯 零对冲网站近日撰文指出,美国财政政策正走在一条不同寻常的道路上。由于之前的失衡以及特朗普政府最近颁布的令人侧目的财政刺激方案,高盛预测未来几年预算赤字将会扩大,到2021年联邦债务与GDP比率或将达到GDP的85%左右。

——以下为文章全文:

三个月前,美国大银行之一的高盛首次提出警告,称美国的财政轨迹看起来不妙。高盛指出美国财政政策正走在一条不同寻常的道路上。由于之前的失衡以及特朗普政府最近颁布的令人侧目的财政刺激方案,高盛预测未来几年预算赤字将会扩大,到2021年联邦债务与GDP比率或将达到GDP的85%左右。

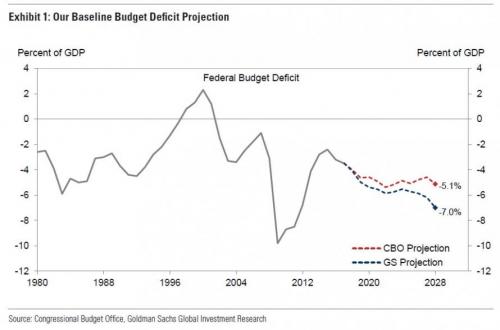

高盛的经济学家还表示,这与经济周期和预算平衡之间的典型关系形成鲜明对比。如图2所示,在经济周期现阶段,失业率接近周期性低点,美国赤字应该减小并且萎缩,而非变大与增长。

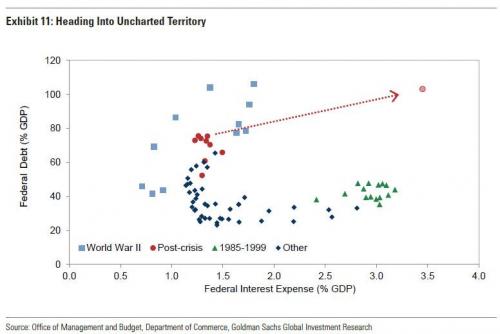

但是,根据高盛的说法,到目前为止最大的风险是,联邦债务的利息支出不断上升,这将使美国进入香蕉共和国(指中、南美洲发展中国家)的“未知领域”。

以下是高盛在今年2月发布的警告内容:

高盛预计,如果美国国会继续扩展现有政策,包括最近颁布的税收和支出法案,届时联邦债务或将轻微超过GDP的100%,与此同时,利息支出将上升到GDP的3.5%左右。这会让美国财政状况处于比上世纪40年代或90年代还要糟糕的境地。

该行在2月份得出的结论同样悲观:如果不加遏制,公共债务的持续增长会引发最终的可持续性问题。在这里,“可持续性问题”是对经济和金融危机的委婉说法。

快进到今天,在历经最初的悲观评估三个月之后,高盛在一份有关《美国预算赤字可能导致的最糟糕情况》的评估报告中写道,美国的财政前景并不乐观。除此之外,高盛还预测在未来12个月内,美国财政赤字将会增长1倍,从1万亿美元增至2万亿美元,到2028年或将接近GDP的7%。

高盛预测,到2021年,联邦赤字将从8250亿美元(占GDP的4.1%)增加到1.25万亿美元(占GDP的5.5%)。假设即将到期的税收条款将被延长,并且最近增加的可自由支配开支按名义价值计算只会略微增加的情况下,高盛描述的基线情景是到2028年,联邦赤字将会上升到2.05万亿美元(占GDP的7%)。

在其他条件相同的情况下,高盛预测美国联邦债务将会在10年内提高到GDP的105%,这要比国会预算局(CBO)的最新预测高出9个百分点。

更糟糕的是,这是基线预测,卖方分析师们则称之为“乐观的前景”。因此,正如高盛所警告的那样,尽管在两个方向上都有可能出现意外情况,但该行认为“风险是朝着比预期更大的赤字方向倾斜的”,并提出了四种可能的替代方案:

1、 国会将财政收入和可自由支配开支与历史平均水平保持一致;

2、 利率增长差异因经济增长低于预期而恶化;

3、 经济衰退;

4、 国会同意削减赤字的一揽子计划,与上世纪90年代初的处理方式相似。

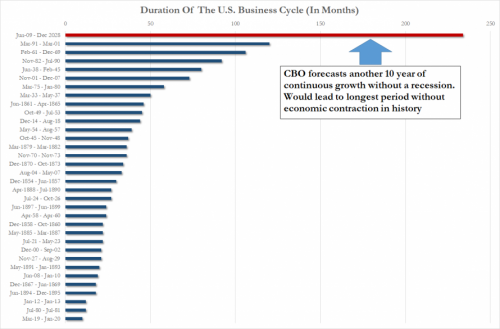

尽管没有人愿意承认,但经济衰退的情况或将成为事实,否则,到2018年12月31日,美国经济扩张已延续近20年,即234个连续自然月。

正如高盛所指出的那样,经济衰退显然会扩大赤字,并导致债务与GDP比率在未来几年内比其他任何预测还要高。然而,正如报告的作者亚历克•菲利普斯(Alec Phillips)所警告的那样,在未来10年里,在经济增长速度较低以及持续的财政宽松政策情况下,经济前景会更加糟糕。

虽然经济衰退是必然的,但如果没有人愿意承认这一点,高盛指出一旦国会能够制定出与上世纪90年代初同样规模(占GDP的比重)的削减赤字一揽子计划,将会成为最乐观、最引人注目的情景。不过,即使在这种最好的情况下,政府削减赤字,赤字和债务水平仍将分别达到GDP的5%和95%,非常接近国会预算局的2028年基线预测。

这一切实际上意味着什么?将飙升的赤字添加到不断上升的利率和一个指数债券发行表中,可以得出一个非常令人不安的结果:至少在一开始会出现非常高的利率,随着股市最终崩盘,数万亿的将再次逃离股市,转向“安全”的美国债券,而这则是由财政危机引发的。高盛专注于源头部分,并指出不断扩大的赤字和债务水平很可能会给利率带来上行压力,进一步扩大赤字。

这也改变了赤字与收益率之间的灵敏度分析:

在最近关于赤字和利率研究的基础上,基线场景暗示赤字占GDP的比例从3.5%提高到5%,将会促使10年期国债收益率增加30个基点。其他条件不变的情况下,未来十年的长期赤字预期将占GDP的6-7%,这将意味着随着时间的推移,10年期国债收益率会累积增加约70个基点。

当然,在每个人都恐慌抛售之前,高盛给出一个重要警告:这样的利率变动会否发生,部分取决于市场参与者是否认为立法委员会允许这样的财政结果发生。正如菲利普斯总结的那样,问题在于尽管国会最终将解决日益扩大的预算缺口,但这个时间似乎也很可能比大多数市场参与者所预期的更长。

以下是从政治角度对接下来发生的事情的全面评估:短期财政改革的可能性很小。

最终,议员们可能会对财政状况更加敏感,并将采取行动减少预算赤字。然而,这在短期内似乎不太可能实现,原因如下:

首先,美国将很快进入鲜少出台削减赤字措施的政治周期中。与总统选举前夕相比,赤字削减立法在四年政治周期开始时更为常见,例如在上世纪90年代,1990年、1993年和1997都曾出现重大赤字削减方案。诚然,2011年的预算控制法案引入了当前的支出上限,至少在这一模式下是一个例外。然而,随着2020年总统大选的到来,有意义的赤字削减政策的可能性看起来会进一步下降。

其次,对于改革的必要性,政治共识比以往要少。在最近的民意调查中,只有2%-3%的公众认为赤字是政府面临的最重要的问题之一,而在上世纪90年代中期或2011-2013年的财政斗争中,这一比例为15%-20%。如果政治领导人可以做到如同政治周期初期那般,对这个问题更加关注,这种情况可能会改变。

然而,国会似乎不太可能逆转最近颁布的减税或可自由支配支出增长的措施,这使得福利支出成为预算的唯一领域,并在未来几年,财政整顿成为空中楼阁。特朗普政府并没有优先考虑这件事情。尽管最近的白宫预算建议在这些方面节省开支,但在2016年选举中,特朗普总统反对削减医疗保险和社会保障支出。此外,国会福利改革的主要支持者之一,发言人保罗·瑞安(Paul Ryan)也将在年底退休。

在2018年的中期选举中,削减赤字的提议似乎不太可能成为重要议题。现在看来,在2020年的选举中也同样如此。这表明,至少在2021年之前,受政策方针影响,财政前景大幅度改变的可能性不大。以至于直到那时,财政前景都会在很大程度上依赖于经济发展的轨迹。另一方面,随着10年期国债收益率突破3%,高盛最近重组的支柱交易部门正在购买其客户希望出售的所有债券。

免责声明:如有关于作品内容 、版权或其它问题请于作品发布后的30日内与我们联系。